Investor Relations

Wegweisende Technologie

Über Uns

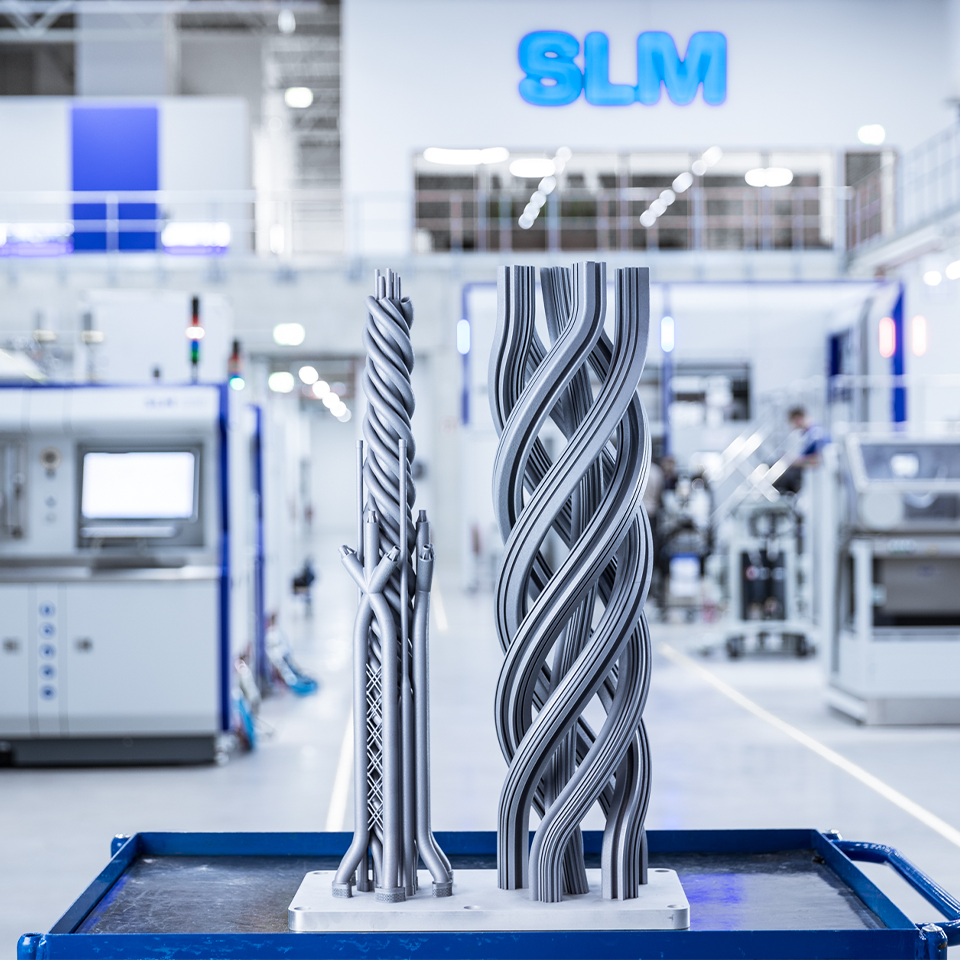

SLM Solutions ist einer der Erfinder und Pionier der metallbasierten additiven Fertigung. Die robusten Selective Laser Melting Maschinen und integrierten Systemlösungen des Unternehmens gewährleisten eine hohe Prozesssicherheit und ermöglichen die schnelle, zuverlässige und kostengünstige Fertigung hochqualitativer Metallbauteile. Ziel ist es, die Kunden zu langfristigem Erfolg mit der SLM® Technologie zu führen und dabei als Technologiepionier die Zukunft der Fertigung für immer zu verändern.

Unsere Mission

Die Entwicklungen in der metallbasierten additiven Fertigung durch aktiven Wissensaustausch zu beschleunigen, das ist unsere Mission. Mit unseren hochleistungsfähigen Maschinen, Produkten und Know-How maximieren wir die Vorteile des selektiven Laserschmelzens.

Unser Fokus

SLM Solutions verfolgt das Ziel, langfristig die Position als Technologieführer in der metallbasierten additiven Fertigung beizubehalten, die Technologie maßgeblich mitzugestalten und dadurch auf absehbare Zeit deutlich und profitabel zu wachsen.

SLM Solutions: Einstimmige Empfehlung des Übernahmeangebots der GE Germany Holdings AG

- Fortsetzung des Wachstumskurses durch Zugang zu Finanzierungsmöglichkeiten, Technologien und Ressourcen

- Beschleunigung der Entwicklung zum umfassenden Systemanbieter

- Klares Bekenntnis zur Belegschaft, zum Management und zu den Standorten

- Fairer Angebotspreis in Höhe von 38,00 EUR je Aktie mit attraktiver Prämie gegenüber historischen Kursen

Lübeck, 5. Oktober 2016 – Vorstand und Aufsichtsrat der SLM Solutions Group AG haben heute ihre gemeinsame Stellungnahme zu dem freiwilligen öffentlichen Übernahmeangebot der GE Germany Holdings AG auf slm-solutions.de/investor-relations veröffentlicht. Die Organe empfehlen den SLM-Aktionären darin einstimmig, das Übernahmeangebot anzunehmen.

„Nach eingehender Prüfung und Beratung teilen Vorstand und Aufsichtsrat die Ansicht, dass das Übernahmeangebot den Interessen und Zielen von SLM Solutions, unseren Aktionären, unseren Kunden und unseren Mitarbeiterinnen und Mitarbeitern gerecht wird. Daher begrüßen wir dieses Angebot der GE Germany Holdings und unterstützen es nachdrücklich", so Dr. Markus Rechlin, Vorstandsvorsitzender der SLM Solutions Group AG, im Namen der Organe der Gesellschaft.

Vorstand und Aufsichtsrat der SLM Solutions Group AG sind davon überzeugt, dass ein Zusammenschluss mit General Electric (GE) es dem Unternehmen ermöglichen sollte, den eingeschlagenen dynamischen Wachstumskurs fortzusetzen. SLM Solutions sollte dabei in besonderem Maße von den ausgezeichneten Finanzierungsmöglichkeiten der GE-Gruppe profitieren können. Der Zugang zu den Ressourcen und Technologien der GE-Gruppe sollte den technologischen Vorsprung von SLM Solutions nach Einschätzung von Vorstand und Aufsichtsrat längerfristig sichern. Die Übernahme bietet somit das Potenzial, die Weiterentwicklung von SLM Solutions zum umfassenden Systemanbieter deutlich zu beschleunigen.

Wie schon in der Zusammenschlussvereinbarung vom 6. September 2016 haben GE und die Bieterin in der Angebotsunterlage vom 26. September 2016 deutlich gemacht, dass sie die Ansicht von SLM Solutions teilen, dass die engagierte Tätigkeit der Mitarbeiterinnen und Mitarbeiter der SLM-Gruppe das Fundament des gegenwärtigen und zukünftigen Unternehmenserfolgs bildet. Dieser hängt aus Sicht von GE maßgeblich von der Kreativität und Innovationsstärke der Belegschaft der SLM-Gruppe ab, die ihrerseits auf der Kompetenz und Leistungsbereitschaft jedes einzelnen Mitarbeiters der Gesellschaft fußen. GE und die Bieterin erklären in der Angebotsunterlage, dass sämtliche Produktions-, Vertriebs- und Servicestandorte der SLM Solutions Group erhalten bleiben sollen. Der Hauptstandort Lübeck soll innerhalb der GE-Gruppe zum Zentrum für additive Fertigungstechnologie ausgebaut werden.

Der Angebotspreis in Höhe von 38,00 EUR je Aktie enthält einen Aufschlag von rund 37% auf den letzten XETRA-Schlusskurs vor Ankündigung des Übernahmeangebots sowie von mehr als 50% auf den volumengewichteten Drei- bzw. Sechs-Monats-Durchschnittskurs vor Ankündigung des Übernahmeangebots. Er liegt auch deutlich über den Kurszielen, die kurze Zeit vor Bekanntgabe der Übernahmeabsicht von verschiedenen Analysten veröffentlicht wurden.

Uwe Bögershausen, Finanzvorstand der SLM Solutions Group AG, bekräftigt die Unterstützung des Angebots: „In der Stellungnahme bringen wir unter anderem zum Ausdruck, dass die veröffentlichte Angebotsunterlage die in der Zusammenschlussvereinbarung festgehaltenen Leitgedanken zur strategischen Weiterentwicklung unseres Unternehmens wiedergibt. Auch deshalb können wir die Annahme des Angebots empfehlen. Letztendlich liegt es aber in der Eigenverantwortung jedes SLM-Aktionärs, die Vor- und Nachteile einer Annahme des von GE veröffentlichten Angebots gegeneinander abzuwägen. Wir empfehlen allen Aktionären, die heute auf unserer Website veröffentlichte Stellungnahme gründlich zu lesen, da hier die Hintergründe der einstimmigen Empfehlung von Vorstand und Aufsichtsrat ausführlich dargestellt sind."

Über das Unternehmen

Die SLM Solutions Group AG aus Lübeck ist ein führender Anbieter metallbasierter additiver Fertigungstechnologie. Die Aktien des Unternehmens werden im Prime Standard der Frankfurter Wertpapierbörse gehandelt. Seit dem 21. März 2016 ist die Aktie im TecDAX gelistet. Das Unternehmen konzentriert sich auf die Entwicklung, Montage und den Vertrieb von Maschinen und integrierten Systemlösungen im Bereich des Selektiven Laserschmelzens (Selective Laser Melting). SLM Solutions beschäftigt derzeit mehr als 310 Mitarbeiter in Deutschland, den USA, Singapur, Russland und China. Die Produkte werden weltweit von Kunden in der Luft- und Raumfahrtbranche, dem Energiesektor, dem Gesundheitswesen oder dem Automobilsektor eingesetzt.

Stammdaten

| Sektor | Industrie |

|---|---|

| ISIN | DE000A111338 |

| Wertpapierkennnummer (WKN) | A11133 |

| Börsenkürzel | AM3D |

| Erstnotiz | 9. Mai 2014 |

| Anzahl und Art der Aktien | 19.778.953 auf den Inhaber lautende Stammaktien ohne Nennbetrag (Stückaktien), jeweils mit einem anteiligen Betrag des Grundkapitals von EUR 1,00. |

| Grundkapital | EUR 19.778.953 |

| Börsenplatz / Marktsegment | Frankfurter Wertpapierbörse / Regulierter Markt (Prime Standard) |

| Designated Sponsors | ODDO SEYDLER BANK AG |

| Zahlstelle | Deutsche Bank AG Taunusanlage 12 60325 FRANKFURT AM MAIN Tel.: +49 69 910-00 Fax: +49 69 910-34225 E-Mail: deutsche.bank@db.com |

Weitere Informationen zu unserem Management sowie Aufsichtsrat:

Unsere Investor Relations News-Seite gibt einen aktuellen Überblick über Ad-hoc-Mitteilungen, Stimmrechtsmitteilungen und Corporate News:

Seite besuchen

Laden Sie die neusten Finanzberichte von SLM Solutions herunter:

Weitere Informationen zu unseren Jahreshauptversammlungen:

Pflichtdokumente und Directors' Dealings:

Weitere Informationen zu unseren Wandelanleihen 2017/2022 und 2020/2026: